中银国际证券股份有限公司对思特威进行研究并发布了研究报告《手机初露峥嵘,汽车厚积薄发,安防复苏显现》,本报告对思特威给出买入评级。

支撑评级的要点

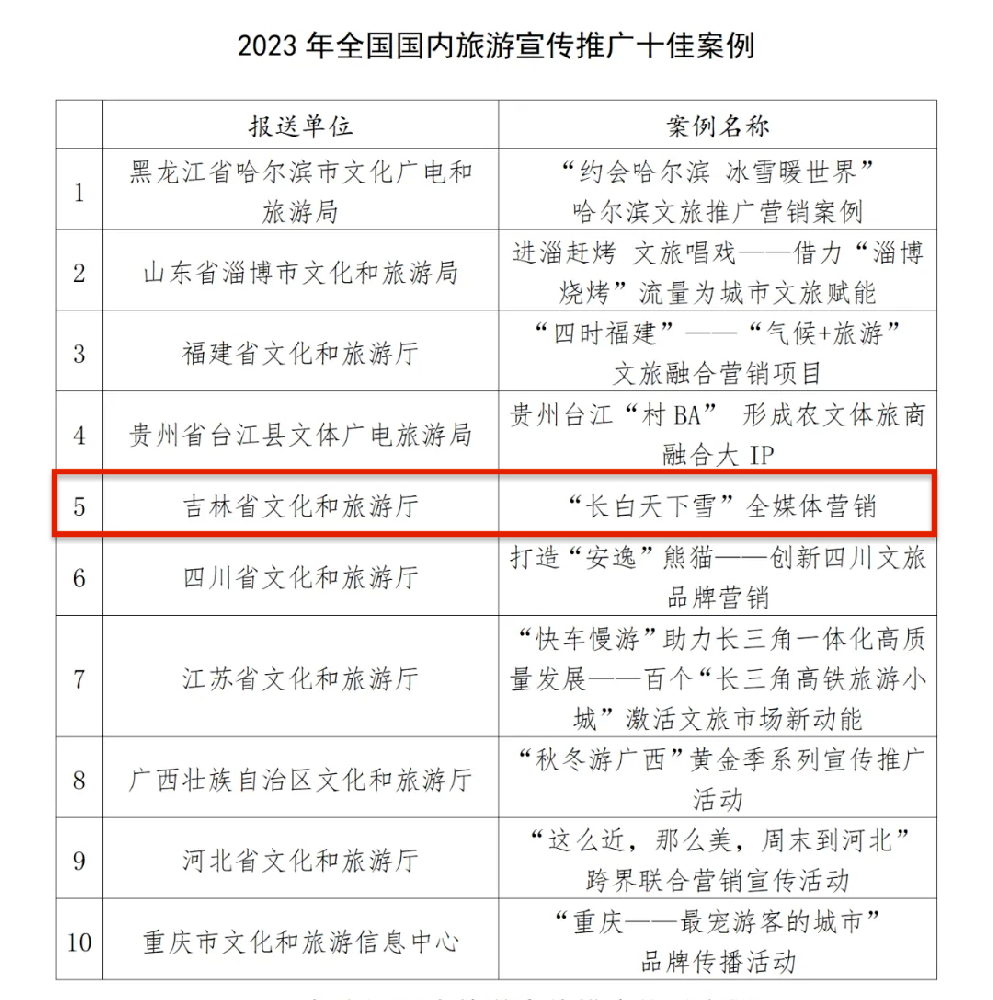

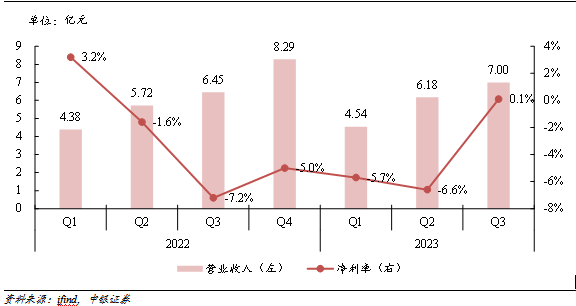

公司初步实现扭亏为盈。思特威2023年归母净利润为1,100~1,600万元,同比实现扭亏为盈。2023年扣非归母净利润为20~320万元,同比实现扭亏为盈。单季度来看:2023Q4归母净利润7,647~8,147万元,环比+8792~9373%,同比实现扭亏为盈。2023Q4扣非归母净利润为6,012~6,312万元,环比+1377~1451%,同比实现扭亏为盈。

智能手机CIS需求复苏,思特威高阶手机CIS初露峥嵘。根据群智咨询数据,CIS库存逐渐回归正常,华为回归带动各品牌加大备货计划,预计2024H1智能手机主流CIS(13M及以上)价格环比2023H2上涨约20%。思特威积极布局智能手机高阶主摄产。我们预计随着思特威高阶CIS技术的持续升级,其有望在50M高阶手机CIS市场上进一步替代海外品牌的份额。

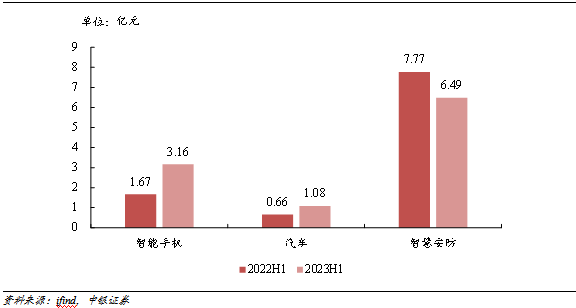

汽车产品矩阵不断完善,智慧安防复苏显现。思特威汽车CIS已通过AEC-Q100认证,并在比亚迪、一汽、上汽、东风日产、零跑等客户处量产。思特威针对车载影像类、感知类与舱内三大应用场景,不断推出和丰富产品矩阵,以提高市场占有率和品牌影响力。智慧安防领域,随着客户需求逐步回暖、下游库存水平持续降低和高端产品进口替代持续升温,行业景气度有望持续回暖,公司在智慧安防领域的市场规模也有望进一步提升。

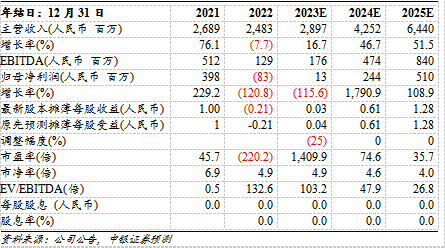

估值

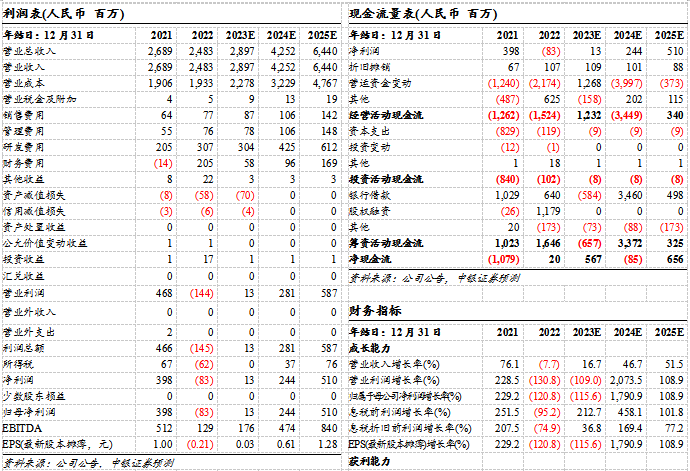

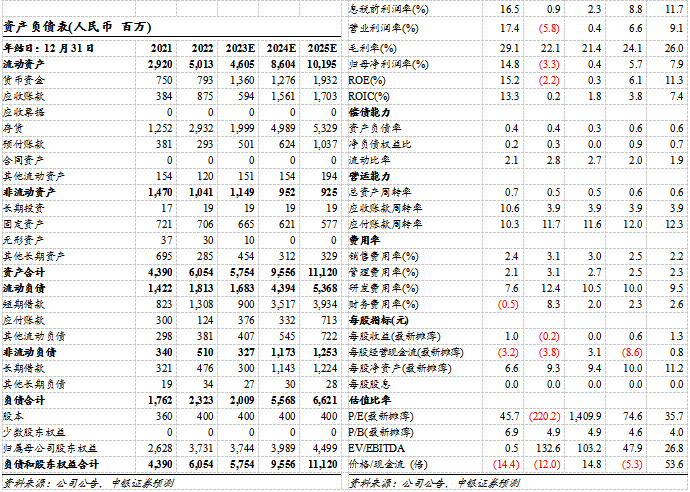

预计思特威2023/2024/2025年营业收入分别为28.97/42.52/64.40亿元。2023/2024/2025年EPS分别为0.03/0.61/1.28元。截至2024年1月29日,思特威市值182亿元,对应2023/2024/2025年PE分别为1409.9/74.6/35.7倍。考虑到公司在手机、汽车业务领域均具有成长性,维持买入评级。

评级面临的主要风险

终端市场需求不及预期。50M高阶手机CIS验证进度不及预期。汽车自动驾驶渗透率不及预期。安防复苏进度不及预期。

投资摘要

思特威:手机初露峥嵘,汽车厚积薄发,安防复苏显现

思特威发布业绩预告:

全年来看:2023年归母净利润为1,100~1,600万元,作为对比2022年为-8,275万元,同比实现扭亏为盈。2023年扣非归母净利润为20~320万元,作为对比2022年为-11,598万元,同比实现扭亏为盈。

单季度来看:2023Q4归母净利润7,647~8,147万元,环比+8792~9373%,同比实现扭亏为盈。2023Q4扣非归母净利润为6,012~6,312万元,环比+1377~1451%,同比实现扭亏为盈。

图表1. 思特威季度营业收入和净利率回升

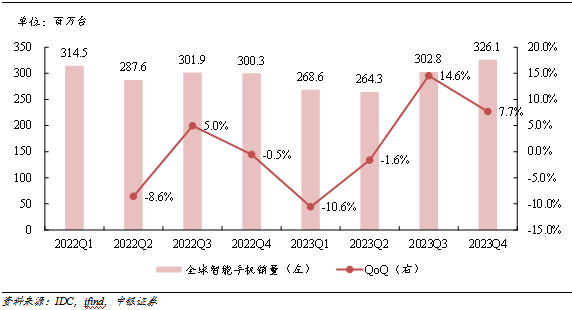

全球智能手机消费复苏趋势初显,智能手机AI功能升级有望带来智能手机更新换代周期缩短的变化。根据IDC数据,2023Q4全球智能手机销量达到3.26亿台,环比增长7.7%,同比增长8.6%。华为回归并迅速在中国市场取得进展。一加、荣耀、谷歌等品牌在高端市场的低价位推出极具竞争力的设备。智能手机向折叠屏和AI功能升级的趋势也越来越明显。我们认为折叠屏和AI功能升级有望带来智能手机更新换代周期缩短的变化。

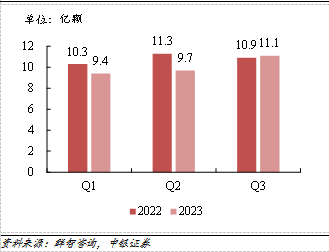

智能手机CIS销量回升,价格有望在2024年上半年上涨。根据群智咨询数据,2023年第三季度全球手机CIS出货量达到11.1亿颗,同比增长1.6%。手机CIS需求恢复得益于:1)2023年下半年海外市场经济活力复苏,各品牌终端提前备货以满足市场需求;2)CIS库存逐渐回归健康水平,品牌厂为避免价格大幅上涨而提前加大备货计划;3)华为回归带动供应链大规模备货,其他品牌紧随其后,带动CIS整体出货量增长。2023年四季度SK Hynix宣布停产16M及以下像素产品,其他CIS芯片厂商也开始调整策略并专注于提升盈利水平。群智咨询预计,2024年上半年智能手机主流CIS(13M及以上)价格环比2023年下半年有望上涨约20%。

图表2. 全球智能手机销售自2023Q3以来持续回升

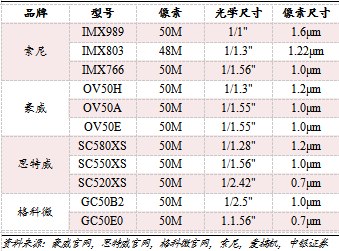

思特威积极布局50M高端智能手机CIS产品。目前在全球智能手机CIS领域中,尽管索尼凭借其IMX989产品依然居于技术领先的位置,但是国产厂商在高端CIS领域积极追赶。我们认为,思特威CIS技术不断升级,他们有望在50M高端智能手机CIS市场上实现对海外品牌的替代。

图表3. 2023Q3全球CIS出货量回升

图表4. 中国CIS厂商向50M产品升级

汽车CIS需求快速增长,思特威陆续通过新车型验证并有望在2024年贡献新增量。根据群智咨询数据,2023年全球汽车CIS出货量预计将达到3.5亿颗,同比增长9%,2024年全球汽车CIS出货量预计将超过4亿颗。考虑到自动驾驶的快速渗透,以前视、侧视为代表的ADAS感知类汽车汽车图像传感器市场份额将呈现长期增长趋势。思特威汽车CIS产品已通过AEC-Q100等汽车行业标准体系认证,并已在比亚迪、一汽、上汽、东风日产、长城、韩国双龙、开沃、零跑、岚图等客户处量产。面对自动驾驶领域,公司在2022年底发布800万像素车规级图像传感器新品SC850AT。思特威将针对车载影像类、感知类与舱内三大应用场景,不断推出和丰富产品矩阵,以提高市场占有率和品牌影响力。

智慧安防持续回暖,机器视觉空间广阔。在智慧安防领域,思特威推出Pro Series全性能升级、AI Series高阶成像、SL Series超星光级系列等尖端安防产品组合,实现了工艺优化和技术升级。目前机器视觉已经被广泛应用到智能制造、智能筛检、智能物流、无人机、扫地机器人、AR/VR等诸多领域。思特威现已发布8颗专业级机器视觉应用CIS产品,可以广泛适用于工业检测、读码器、AGV导航系统、3D扫描仪等多种场景。客户需求逐步回暖、下游库存水平持续降低和高端产品进口替代持续升温,智慧安防行业景气度有望持续回暖,公司在智慧安防领域的市场规模也有望进一步提升。

图表5. 思特威智能手机和汽车CIS营业收入快速增长

披露声明

本报告准确表述了证券分析师的个人观点。该证券分析师声明,本人未在公司内、外部机构兼任有损本人独立性与客观性的其他职务,没有担任本报告评论的上市公司的董事、监事或高级管理人员;也不拥有与该上市公司有关的任何财务权益;本报告评论的上市公司或其它第三方都没有或没有承诺向本人提供与本报告有关的任何补偿或其它利益。

中银国际证券股份有限公司同时声明,将通过公司网站披露本公司授权公众媒体及其他机构刊载或者转发证券研究报告有关情况。如有投资者于未经授权的公众媒体看到或从其他机构获得本研究报告的,请慎重使用所获得的研究报告,以防止被误导,中银国际证券股份有限公司不对其报告理解和使用承担任何责任。

评级体系说明

以报告发布日后公司股价/行业指数涨跌幅相对同期相关市场指数的涨跌幅的表现为基准:

公司投资评级:

买 入:预计该公司股价在未来6-12个月内超越基准指数20%以上;

增 持:预计该公司股价在未来6-12个月内超越基准指数10%-20%;

中 性:预计该公司股价在未来6-12个月内相对基准指数变动幅度在-10%-10%之间;

减 持:预计该公司股价在未来6-12个月内相对基准指数跌幅在10%以上;

未有评级:因无法获取必要的资料或者其他原因,未能给出明确的投资评级。

行业投资评级:

强于大市:预计该行业指数在未来6-12个月内表现强于基准指数;

中 性:预计该行业指数在未来6-12个月内表现基本与基准指数持平;

弱于大市:预计该行业指数在未来6-12个月内表现弱于基准指数;

未有评级:因无法获取必要的资料或者其他原因,未能给出明确的投资评级。

沪深市场基准指数为沪深300指数;新三板市场基准指数为三板成指或三板做市指数;香港市场基准指数为恒生指数或恒生中国企业指数;美股市场基准指数为纳斯达克综合指数或标普500指数。

风险提示及免责声明

本报告由中银国际证券股份有限公司证券分析师撰写并向特定客户发布。

本报告发布的特定客户包括:1) 基金、保险、QFII、QDII 等能够充分理解证券研究报告,具备专业信息处理能力的中银国际证券股份有限公司的机构客户;2) 中银国际证券股份有限公司的证券投资顾问服务团队,其可参考使用本报告。中银国际证券股份有限公司的证券投资顾问服务团队可能以本报告为基础,整合形成证券投资顾问服务建议或产品,提供给接受其证券投资顾问服务的客户。

中银国际证券股份有限公司不以任何方式或渠道向除上述特定客户外的公司个人客户提供本报告。中银国际证券股份有限公司的个人客户从任何外部渠道获得本报告的,亦不应直接依据所获得的研究报告作出投资决策;需充分咨询证券投资顾问意见,独立作出投资决策。中银国际证券股份有限公司不承担由此产生的任何责任及损失等。

本报告内含保密信息,仅供收件人使用。阁下作为收件人,不得出于任何目的直接或间接复制、派发或转发此报告全部或部分内容予任何其他人,或将此报告全部或部分内容发表。如发现本研究报告被私自刊载或转发的,中银国际证券股份有限公司将及时采取维权措施,追究有关媒体或者机构的责任。所有本报告内使用的商标、服务标记及标记均为中银国际证券股份有限公司或其附属及关联公司(统称“中银国际集团”)的商标、服务标记、注册商标或注册服务标记。

本报告及其所载的任何信息、材料或内容只提供给阁下作参考之用,并未考虑到任何特别的投资目的、财务状况或特殊需要,不能成为或被视为出售或购买或认购证券或其它金融票据的要约或邀请,亦不构成任何合约或承诺的基础。中银国际证券股份有限公司不能确保本报告中提及的投资产品适合任何特定投资者。本报告的内容不构成对任何人的投资建议,阁下不会因为收到本报告而成为中银国际集团的客户。阁下收到或阅读本报告须在承诺购买任何报告中所指之投资产品之前,就该投资产品的适合性,包括阁下的特殊投资目的、财务状况及其特别需要寻求阁下相关投资顾问的意见。

尽管本报告所载资料的来源及观点都是中银国际证券股份有限公司及其证券分析师从相信可靠的来源取得或达到,但撰写本报告的证券分析师或中银国际集团的任何成员及其董事、高管、员工或其他任何个人(包括其关联方)都不能保证它们的准确性或完整性。除非法律或规则规定必须承担的责任外,中银国际集团任何成员不对使用本报告的材料而引致的损失负任何责任。本报告对其中所包含的或讨论的信息或意见的准确性、完整性或公平性不作任何明示或暗示的声明或保证。阁下不应单纯依靠本报告而取代个人的独立判断。本报告仅反映证券分析师在撰写本报告时的设想、见解及分析方法。中银国际集团成员可发布其它与本报告所载资料不一致及有不同结论的报告,亦有可能采取与本报告观点不同的投资策略。为免生疑问,本报告所载的观点并不代表中银国际集团成员的立场。

本报告可能附载其它网站的地址或超级链接。对于本报告可能涉及到中银国际集团本身网站以外的资料,中银国际集团未有参阅有关网站,也不对它们的内容负责。提供这些地址或超级链接(包括连接到中银国际集团网站的地址及超级链接)的目的,纯粹为了阁下的方便及参考,连结网站的内容不构成本报告的任何部份。阁下须承担浏览这些网站的风险。

本报告所载的资料、意见及推测仅基于现状,不构成任何保证,可随时更改,毋须提前通知。本报告不构成投资、法律、会计或税务建议或保证任何投资或策略适用于阁下个别情况。本报告不能作为阁下私人投资的建议。

过往的表现不能被视作将来表现的指示或保证,也不能代表或对将来表现做出任何明示或暗示的保障。本报告所载的资料、意见及预测只是反映证券分析师在本报告所载日期的判断,可随时更改。本报告中涉及证券或金融工具的价格、价值及收入可能出现上升或下跌。

部分投资可能不会轻易变现,可能在出售或变现投资时存在难度。同样,阁下获得有关投资的价值或风险的可靠信息也存在困难。本报告中包含或涉及的投资及服务可能未必适合阁下。如上所述,阁下须在做出任何投资决策之前,包括买卖本报告涉及的任何证券,寻求阁下相关投资顾问的意见。

中银国际证券股份有限公司及其附属及关联公司版权所有。保留一切权利。

(免责声明:此文内容为广告,相关素材由广告主提供,广告主对本广告内容的真实性负责。本网发布目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责,请自行核实相关内容。广告内容仅供读者参考。)