数量和规模的增加带来利润的增加,使得债券基金成为2023年公募基金领域的“大赢家”。天相投顾数据显示,基金发行方面,2023年债券基金发行份额占新发基金的比例高达71.26%,创10年以来新高;规模方面,2023年债券基金规模增长超1.3万亿元,较2022年末增加比例为18%,年底总规模达8.8万亿元,创历史新高;利润方面,2023年四季度债券基金盈利508.64亿元,较三季度的356.94亿元大幅增长。

在2023年“股弱债强”的市场格局下,固收投资能力较强的基金公司较为受益,同时“头部效应”仍较为明显。据Wind数据统计,截至2023年12月底,债券基金规模前十大的管理人规模合计2.88万亿元,占全市场规模的三成左右,约为32%。

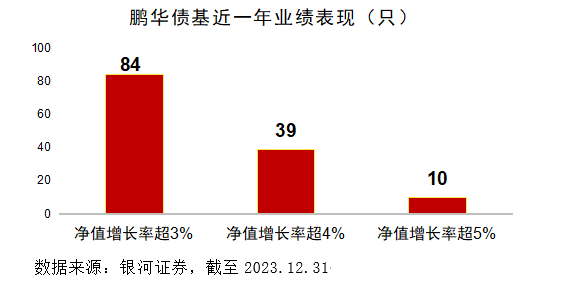

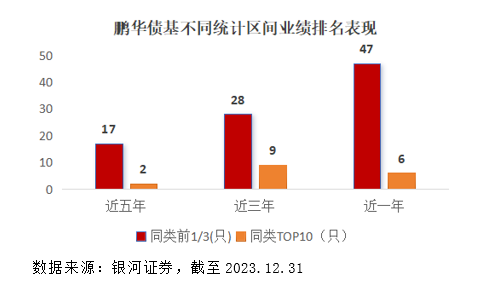

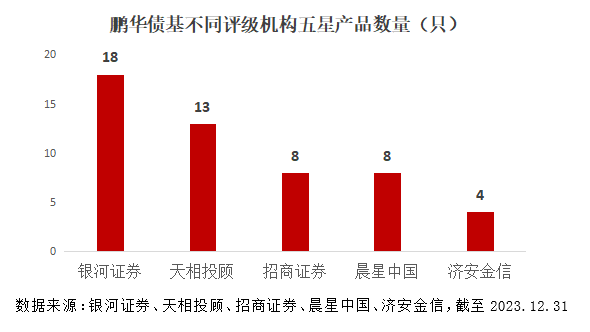

鹏华基金作为固收“大厂”备受关注。全面梳理其关键数据,截至2023年12月底,业绩方面,鹏华固收旗下近一年有10只债基净值增长率超5%,近一年有47只债基业绩排名居同类前1/3(数据来源:银河证券);最新评级中,旗下有23只债基荣获五家机构五星评级(数据来源:银河证券、招商证券、天相投顾、晨星中国,济安金信);旗下债基被低风险FOF青睐,外部重仓规模位居同业TOP3(数据来源:招商证券);产品份额方面,近一年有13只债基份额增加超17亿份(数据来源:基金定期报告)。

2024年以来,债市表现延续强势,近期全市场多款债券ETF的表现亮眼。展望后市机会,鹏华基金现金投资部表示,年初降准体现了货币政策的前瞻性,幅度超出市场预期,债券市场存在一定机会。地方债利差存在压缩空间,年初以来农商、保险、广义基金等配置型机构持续配置地方债,预计近期地方债表现较其他资产更突出,建议积极把握地债ETF的配置时机。

鹏华固收旗下两只地方政府债ETF——鹏华中证5年期地方政府债ETF(159972.SZ)、鹏华中证0-4年期地方政府债ETF(159816.SZ)成立时间均超3年,过往表现持续稳健,皆具有低信用风险、可交易所质押、能够接受现金申购等特点,其管理人不收取任何申赎和交易费用,对投资者而言,不失为更便利、高效且更省心的债券投资工具。

历史中长期业绩“真香”,助力提升盈利体验

据银河证券数据,截至2023年12月底,鹏华固收旗下有10只债基近一年净值增长率超5%,39只近一年净值增长率超4%,84只近一年净值增长率超3%。

从近一年净值增长率超5%的产品来看,纯债基金鹏华永安18个月的净值增长率为6.13%。纯债基金鹏华金利、鹏华丰禄、鹏华丰享的净值增长率分别为5.57%、5.41%、5.21%。

从业绩排名来看,近一年中,鹏华固收旗下有47只债基位居同类前1/3,6只位居同类TOP10,分别是鹏华弘安A/C、鹏华弘康C、鹏华安润C、鹏华中证同业存单AAA指数7天持有期、鹏华中证5年期地方政府债ETF。

拉长时间来看,近三年中,鹏华固收旗下有28只债基位居同类前1/3,9只位居同类TOP10,鹏华弘安A/C均位居同类第一(1/71、1/54)。近五年中,旗下有17只债基位居同类前1/3,2只位居同类TOP3,鹏华丰禄跻身同类首位(1/502),鹏华可转债A同类排名3/26。

以部分绩优产品为例,鹏华丰禄近一年、三年、五年的净值增长率分别为5.41%、14.96%、30.66%,同类排名分别为134/1340、34/984、1/502,自2016年10月成立以来的净值增长率为46.53%;鹏华永安18个月近一年、三年、五年的净值增长率分别为6.13%、14.60%、25.87%,同类排名分别为55/1340、46/984、18/502,自2017年3月成立以来的净值增长率为39.51%;鹏华弘安A近一年、三年、五年的净值增长率分别为4.62%、13.20%、43.40%,同类排名分别为4/71、1/71、26/69,自2015年11月成立以来的净值增长率为57.41%。

凭借历史中长期业绩稳健表现,鹏华基金优秀固收管理能力以及旗下绩优债基受到了评级机构的高度认可。日前,银河证券、招商证券、天相投顾、晨星中国、济安金信五家权威机构发布最新评级报告。截至2023年12月底,从整体实力看,鹏华基金获得招商证券“主动债券投资能力三年期五星评级”,此外整体纯债投资能力获评济安金信五星评级。从产品看,鹏华固收旗下共有23只债基(各类份额分开统计)荣获三年期、五年期乃至十年期五星/五A最高评级。其中,鹏华丰禄、鹏华丰享同时获得五大机构的三年期、五年期双五星/五A评级。

值得一提的是,基金利润榜单能够反映基金在一定时期内的经营成果,衡量基金产品为投资者带来的整体利润。近年来鹏华基金为广大持有人交上了一份亮眼的经营“成绩单”。据上海证券发布的基金公司固定收益类基金(含货币基金)利润榜单,截至2023年9月底,鹏华基金近7年、5年、3年、1年、半年的区间基金利润分别为701.51亿元、572.66亿元、373.62亿元、118.69亿元、75.33亿元,区间同类排名分别为第10、8、8、8、8名。

“专业买手”也求稳,鹏华纯债基成重仓“常客”

伴随基金2023年四季报披露完毕,公募FOF的持仓情况也一并公布,债券基金仍是FOF基金重仓“主力军”。据天相投顾研报统计,截至2023年12月底,FOF基金持有纯债基金的规模最大,合计持有规模达283.52亿元,占比为35.54%。

作为传统固收“大厂”,鹏华固收旗下产品线齐全、管理规模较大,尤其是中长期业绩稳健的产品颇受“专业买手”青睐。据招商证券研报数据,从低风险FOF外部重仓规模前10的基金管理人情况来看,鹏华基金旗下产品被持有次数达40次,外部重仓规模为12.50亿元,位列同业第三。

其中,鹏华旗下有多只纯债基金成为公募FOF重仓榜的“常客”。据天相投顾研报数据,截至2023年12月底,在FOF基金外部重仓规模前十的主动债券基金中,方昶执掌的纯债基金鹏华丰享、叶朝明和王康佳执掌的纯债基金鹏华稳利短债A被重仓规模分别为4.22亿元、3.64亿元,分别位居第四、第九。在FOF基金外部重仓次数前十的主动债券基金中,方昶执掌的纯债基金鹏华丰恒A被重仓次数为15次,位居第九。

备受认可的背后,离不开产品中长期持续稳健的业绩表现。据基金定期报告数据,截至2023年12月底,鹏华丰享近一年、三年、五年、自2017年3月成立以来的净值增长率分别为5.21%、14.48%、24.76%、38.58%,同期业绩比较基准收益率分别为4.67%、14.35%、23.00%、34.53%。鹏华稳利短债A近一年、三年、自2019年10月成立以来的净值增长率分别为2.95%、8.74%、13.26%,同期业绩比较基准收益率分别为2.41%、7.34%、10.41%。

除了受到专业机构投资者认可外,鹏华固收旗下多只绩优债基也赢得了各类投资者的信任,产品份额增长明显。据基金定期报告数据,截至2023年12月底,近一年来,鹏华固收旗下有13只债基份额增加超17亿份,涵盖中长期纯债基金、被动指数债基、灵活配置基金、一级债基等多种产品类型。

债券ETF规模大增,借鹏华地债ETF把握配置机遇

2023年乘势债市行情,债券ETF也迎来了“小阳春”。截至2023年底,据银河证券数据,债券ETF年度净值增长率达3.19%;据Wind数据,债券ETF合计19只,规模合计801.6亿,相比2022年底529.4亿,全年规模增长了272.3亿元,增速为51.4%。进入2024年,债市又走出了一波“开门红”。普通投资者2024年想要把握债市行情,又想保持一定的灵活性,可借助债券ETF进行布局。

从过往业绩表现来看,据基金定期报告统计,截至2023年底,鹏华中证5年期地方政府债ETF过去一年、三年、自2019年8月成立以来的净值增长率分别为3.92%、12.25%、17.17%。另据银河证券公募基金长期业绩榜统计,截至2023年底,该基金过去一年、三年在债券ETF基金中分别排名6/17、4/12。从回撤表现看,据Wind数据显示,截至2024年1月25日,该基金自2021年以来最大回撤为-0.65%,同类基金最大回撤为-0.84%。鹏华中证0-4年期地方政府债ETF的过往表现同样稳健,截至2023年底,该基金过去一年、三年、自2020年7月成立以来的净值增长率分别为3.09%、9.36%、9.95%。

上述两只债券ETF具备鲜明的工具产品优势。从投资品种来看,鹏华中证5年期地方政府债ETF和鹏华中证0-4年期地方政府债ETF仅投资地方债和国债,具备较低的信用风险。从跟踪标的看,鹏华中证5年期地方政府债ETF,作为行业创新型的场内交易与配置工具,跟踪指数为中证5年期地方政府债指数,指数久期中枢4.2,久期特征适合债券牛市和震荡市。鹏华中证0-4年期地方政府债ETF,作为行业创新型货币增强工具,跟踪指数为中证0-4年期地方政府债指数,指数久期中枢1.8,该指数从历史表现来看,低波动小回撤,表现稳健。

鹏华中证5年期地方政府债ETF是全市场首只5年期地债ETF以及深交所第一只地债ETF产品,而鹏华中证0-4年期地方政府债ETF也是全市场唯一的一只0-4年地债ETF。

15位百亿基金经理,“大钱”管理经验丰富

在公募基金市场上,权益领域呈现出较强的头部效应,固收领域的马太效应同样较为凸显。以鹏华固收团队为例,据基金定期报告统计,截至2023年12月底,旗下有3位基金经理在管规模超千亿,有12位基金经理在管规模超百亿。

具体来看,分别是叶朝明、张佳蕾、胡哲妮、邓明明、刘涛、张羊城、方昶、方莉、王康佳、应琛、夏寅、王石千、杜培俊、吴国杰、祝松,涵盖“老中青”三代基金经理,彰显了鹏华固收强大的市场影响力。

基金经理管理百亿规模,背后体现的其实是投资者的高度认可。以刘涛为例,其管理的鹏华双季享180天持有、鹏华丰禄最新规模分别超99亿元、59亿元;邓明明管理的鹏华金利等多只产品最新规模均超80亿元。

从持有人结构看,上述15位基金经理在管的部分产品受到机构投资者的欢迎,积累了丰富的“大钱”管理经验。据基金定期报告统计,截至2023年6月30日,王石千执掌的鹏华可转债A,机构投资者的持有份额超65亿份,机构投资者的持有比例超89%;方昶管理的鹏华丰恒A、鹏华丰享,机构投资者的持有份额超152亿份、84亿份,机构投资者的持有比例分别超91%、90%。

值得一提的是,固收投资注重集体作战,投研团队的支持对基金经理取得良好业绩至关重要。因此,一个团队所拥有的百亿基金经理数量,既反映了投资者的信任与认可程度,也体现着团队的投研、风控等综合实力水平。

组建20年的鹏华固收团队,一直以来注重打造内部专家队伍,持续进行高质量的人才梯队建设,目前团队成员82名。作为业内较早开展内部信用研究和评级的基金公司,鹏华固收体系拥有一支18人组成的专业信用研究团队,并建立了完备的信用风险管理及控制体系。在投研决策流程方面,鹏华固收历经多年的实践经验建立了一套科学、完善的投资决策体系,通过规范投研流程,持续输出有质量的研究成果,做到知行合一。未来,鹏华固收团队的发展将更加注重修炼内功,持续加强能力建设,以团队的力量提升投资者的获得感。

市场有风险,投资需谨慎。本文中的内容和意见仅供参考,并不构成对所述做出保证。

(免责声明:此文内容为广告,相关素材由广告主提供,广告主对本广告内容的真实性负责。本网发布目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责,请自行核实相关内容。广告内容仅供读者参考。)